AB氏です。突然ですが、私は平凡なサラリーマンです。

さらに、私はとても慎重派・堅実派・事なかれ主義なので、思い切ったことができません。

そんな私も、2年前から老後の年金問題に目を向け始め、将来の資産形成に関する勉強を始めました。

今回は、そんな慎重・平凡なサラリーマンに向けたオススメの資産運用に関するご紹介をします。

- 普通のサラリーマンにオススメの資産形成方法のモデルケースがわかる

- 将来に不安を抱える方の資産形成の一例が学べる

- 比較的リスクの低い投資方法が学べる

なぜ日本人は投資に後ろ向きなのか?

皆様は「将来のための資産形成」と聞くと何を思い浮かべますか?

おそらく、多くの方は「貯金」と回答すると思います。

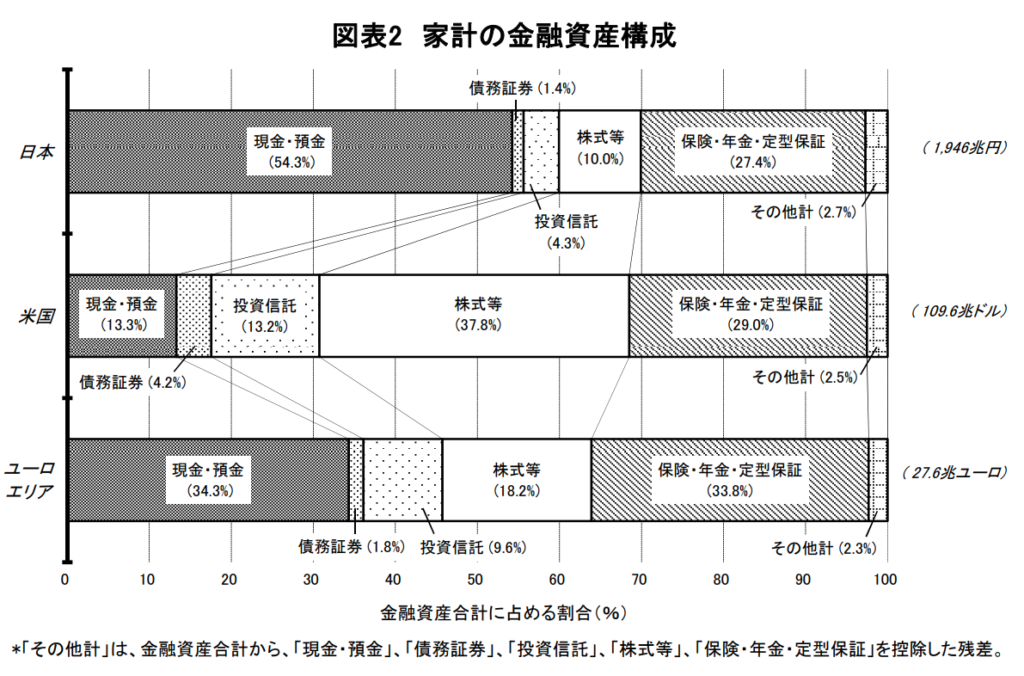

日銀が2021年に行った調査では、日本人が保有している金融資産の1位は「現金・預金」が54.3%、「株式・債券・投資信託」は15.7%なので、この感覚はきっと普通のことなのでしょう。

ちなみに、米国では「現金・預金」が13.3%、「株式・債券・投資信託」は55.2%と、真逆の結果になっております。

諸外国に比べ、日本は圧倒的に現金預金の割合が多いですね。

単純にどちらが良い悪いという話ではなく、学生時代に受けた教育の差が原因であると考えられています。

例えば、米国では2002年に低所得層と富裕層との学力解消のために「落ちこぼれゼロ2001年法」と「経済教育の優越法」が制定され、金融教育に取り組む民間団体へ政府が資金援助を行っています。

その後も「金融リテラシー教育委員会」、「金融能力に関する大統領諮問委員会(PACFC)」を設置しました。

PACFCは、子供がお金に対して賢くなるための事柄を20にまとめたガイドラインのようなものを公開しております。特に気になったものは以下の4項目でした。

- 欲しいものと必要なものは違います。

- 物を買うときは、お店を見比べ値段を比較しましょう。

- 貯金は早く始めるほど、複利の利息によって早く増えます。

- クレジットカードの分割払いには利息がつくため、買った値段よりも多くの支払いが必要です。

上記のような内容を中学卒業前までに学んでほしいというのです。

私は中学どころか、大学卒業時点でもこの4つはきちんと分かっていませんでした・・・。

アメリカでは政府主導で金融教育に力を入れていることがわかるね!

日本でも、2022年からは高校家庭科の授業に投資信託などの金融教育が始まり、金融庁からも高校生向けの教材が多数公開されています。

2001年からはiDeCoの制度が始まり、2014年からは一般NISAが、2018年からはつみたてNISAが始まりました。

私はこれを、「政府は老後のあなたたちの面倒をみません。自分の資産は自分で形成しなさい」というメッセージととらえています。

老後2000万円問題や、年金制度の実質崩壊などを耳にして久しいですが、私も子供の頃から日本の景気が良く元気だった時代を知らないため、日本に対してどことなく白けた目線で見ておりました。

「どうせ年金なんてもらえないんでしょ」と諦めるのではなく、老後に苦労しないために今日、この日から対策を取っておくと、いつの日か将来の自分から感謝されるはずですよ。

なぜ自分は投資をするのか?を明確にする

モデルケースとして、平凡なサラリーマンである私が投資をするにあたって考えた、資産形成のための目的をご紹介します。

①余剰資金を運用して増やしたい

②老後資金として60歳までに2000万円の資産をつくる

③インフレリスクを回避したい

なぜ余剰資金を運用して増やしたいのか?

①を決めた理由については、銀行預金の利率のあまりの低さに愕然としたのが全てのきっかけです。

大手金融機関の普通預金口座は0.001%の利率ですから、ウン百万円預けて、半年に1回振り込まれる利息がうまい棒数本分とか、もう胸が張り裂けそうになります。

そのくせ、現金を引き出そうとすれば数百円の手数料が取られる始末・・・。これでは腹の虫が収まりません。

従って、今すぐ生活に必要のないお金は運用し、「銀行預金の利率を超えればクリア」という考えのもと、投資を始めようと考えました。

現金預金についても、大手をやめて楽天銀行をメインにすることで0.1%の金利にしました。

なぜ老後に2000万円が必要なのか?

②については、2019年に金融庁が発表した「高齢夫婦無職世帯(夫65歳、妻60歳)が不足する金額は、毎年5万円。30年生きるとしたら2000万円が不足する」という発表が根拠です。

当時マスコミでも取り上げられ、話題となりました。

ただ、あくまでも平均は平均であって自分に当てはまるとは限りませんし、「30年生きるとしたら」という前提も結構危険な考えです。

長寿でギネスにも認定された「きんさんぎんさん」は、100歳になったとき「(メディアからの取材によって得た)お金を何に使いますか」と問われたところ、揃って「老後の蓄えにします」とユーモラスなコメントをしたという有名な話があります。

このコメント自体はギャグだったかもしれません。

きんさんは107歳、ぎんさんは108歳の大往生でしたが、もし30年経った90歳の時点で貯金が尽きていたとしたらどうなっていたでしょう。

そうでなくても、自分の身体はピンピンしているのに徐々に減っていく貯金を見るのはストレスになることでしょう。

私も最近は目標を切り替え、「2000万円の資産をつくる」ではなく「生活費の中で、年金だけでは不足する分を、利回りで補える資産をつくる」にしております。

生活費が年210万円、年金受給額が年168万円としたら、不足分の42万円を利回り3%で運用するには1400万円を運用資金に回す必要がある・・・頑張ります・・・!

なぜインフレリスクを回避したいのか?

③については、人間が歴史を重ねるうえで経済は必ず発展するもの、という大前提があります。

日本なんてこの30年間発展してねーよ、と思われるかもしれませんが、物価と経済成長の指標を示す日本の名目GDPは緩やかに上昇しており、1990年と比べると1.3倍になっています。(米国・中国・インドはもっと顕著ですね。)

日本が成長しなかろうが、世界経済の方が成長すると輸入品価格が上昇し、日本国内で流通しているモノの値段も吊り上げられます。

つまり、インフレが発生することを想定すると「投資をしないことがリスク」になり得るということです。

(「投資なんてギャンブルだからやらない」とおっしゃっている方はぜひ一度、こちらについて考慮してください。)

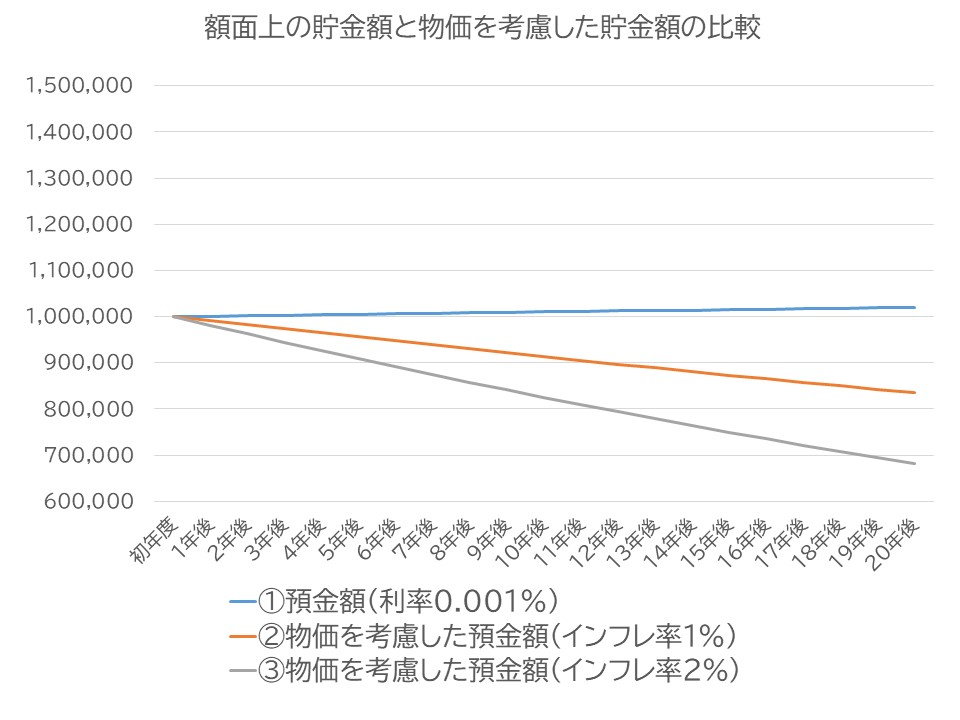

インフレ率が毎年1%ずつ上昇するとしたら、預金口座に100万円入っていても、20年後には額面上では102万円ですが、20年の間にモノの値段が上がっているので実質83万円分の買い物しかできません。(下記のオレンジ色のグラフのように目減りしていっています。)インフレ率が2%なら尚更です。

銀行預金が毎年0.001%ずつお金を増やしてくれても、インフレ率が1%なら、物価上昇の速度に全く追い付かないのです。

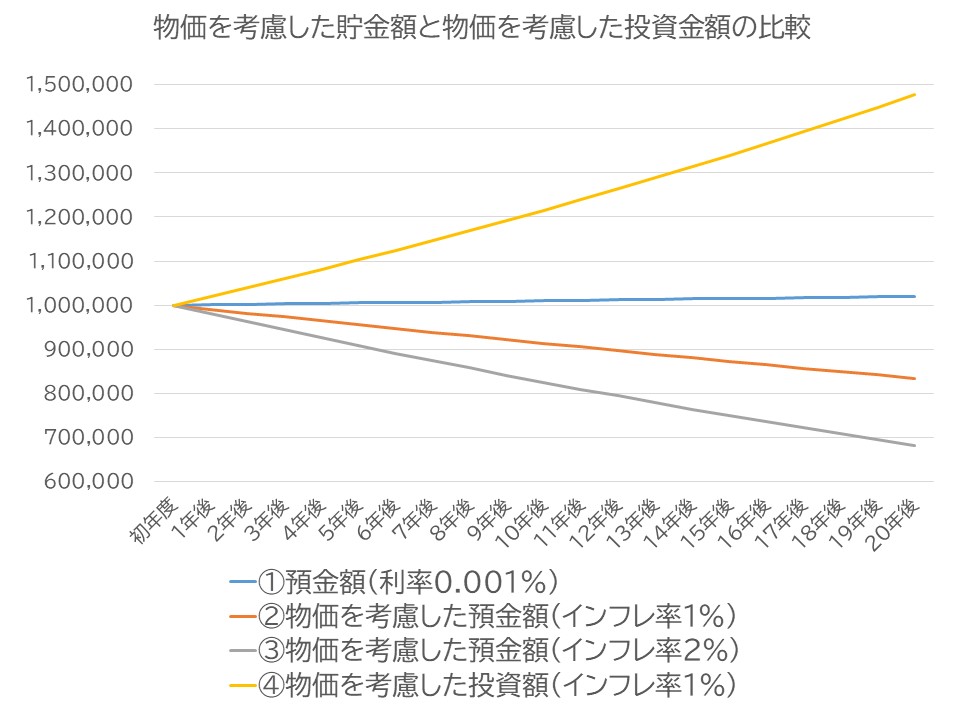

ここに、利回り3%で運用した場合を考えると全く話は変わってきます。

下記の黄色いグラフを見ると、インフレ率に対して追い付くどころか黒字になって140万円まで到達しています。インフレ率を考慮して計算しているので、額面上は180万円を超えています。

(米国株式や全世界株式の利回りが3.6~3.8%と言われているので現実的な数字ではあります。)

なんとなくで投資をするよりも、目的を明確にしよう!

目的が明確になると、何が必要なのか、どんな行動をとるべきかが明確になってきます。

例えば、私の目的が「60歳までに2000万円」ではなく「1年以内に1億円」だったら、やることは低リスク低リターンの長期投資ではなく、高リスク高リターンの短期投資をすべきです。

とても平凡で小心者のサラリーマンが取るような行動ではありませんね。

ですが、目的を決めずになんとなく投資を始めてしまい、知らず知らず高リスク投資を行う人は少なからずいます。

「なんとなく流行りだからビットコインに賭けてみた!」

「NFTとかFXって儲かるんでしょ?貯金全部突っ込んでみた。え、車のローン?まだ残ってるよ。」

「金持ちになりたい!低リスクで楽な投資先はないかな。」

上記のいずれも、目的や現状と、取るべき行動が噛み合っていません。

自分にとって「なぜ投資をするのか」、もっと言うなら「なぜお金が必要なのか?」「いつまでにいくら必要なのか?」

最初はキッチリ決めなくても良いので、ある程度ざっくり決めておくだけでも違いますよ。

投資の中で守るルールを明確にする

目標が決まったら、次は実際に投資をしてみましょう。

ですが先ほど申し上げた通り、地味でも低リスクで長期運用をするのか、高リスクで短期運用をして一攫千金を目指すのかは人によって異なります。

地味で平凡なサラリーマンの私は、下記のルールを設定しました。

①今日、収入がゼロになっても12か月間生活ができる預金を残す(210万円)

②短期ハイリターンを狙わない(投資先の分散と、時間分散の両方を行う)

ざっくり、たった2つのルールを作り、このレールからは外れないように投資をすることに決めました。

なぜ12か月間生活ができる預金を残すのか?

不測の事態に対して備えておくお金のことを「生活防衛資金」と呼びます。

例えば、自分が病気やケガで入院・通院をし、そのまま復職できずに退職になったり、自分が勤めている会社が倒産してしまった場合に備え、生活費を確保しておくという考え方です。

生命保険や失業保険などは振り込みまでにどうしても時間がかかりますし、そもそも自分が補償を申請できる状態にあるのかなど、日常を普通に過ごしている自分ではイメージがしにくいものです。

サラリーマンは3~6か月分、個人事業主や子供がいる家庭は6~12か月分を生活防衛資金として残しておくのが一般的ですが、私は慎重派サラリーマンなので最大の12ヶ月を選びました。とりあえず、今日会社が吹っ飛んでも1年生きていけるようにしています。

家賃・食費・光熱費・通信費など1年の実績値を計算してくださいね。

なぜ短期ハイリターンを狙わないのか?

はっきり申し上げますが、低リスクで高リターンの投資はありません。

リスクは取った分だけリターンも大きくなりますが、そもそも私の目的は「お金持ちになること」ではありません。

「銀行預金とインフレ率を超え、老後生活ができる利回り」になりさえすれば、それ以上のリターンを目指す必要がないから、私は分散投資をしています。

分散といっても、分類としては以下の2つに分かれます。

- 投資先の分散

- 時間の分散

慎重派で、かつチャートを四六時中追いかけられないサラリーマンは、上記の両方をひたすら意識すれば大きな間違いはないでしょう。

「新興国1本に絞って投資を20年続けています。」

「全世界株式っていうのが良いんでしょ?年初につみたてNISA枠全額投資したよ!」

どちらもうまくいく可能性はあるとは思いますが、やはり低リスクというには危ない橋でしょう。

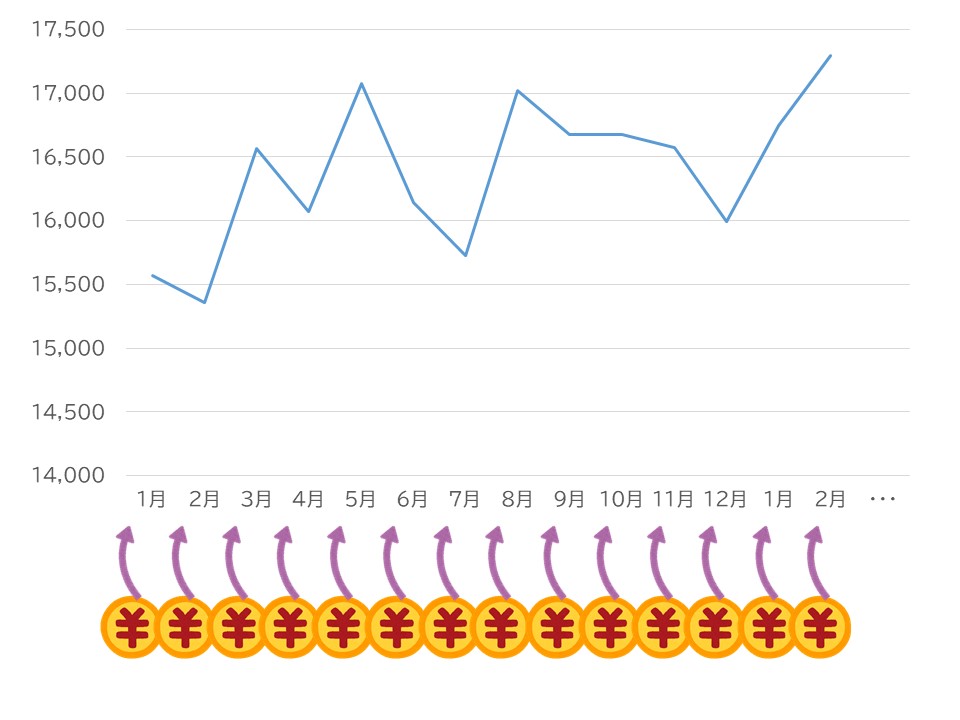

例えば、低コスト・低リスクで人気の投資信託「eMaxis Slim 全世界株式(オールカントリー)」の基準価額は2022年初の1月4日時点で17,073円でした。

当時、投資信託の基準価額はずっと右肩上がりだったため、月に1回ずつ購入するよりも「年初にNISA枠全額分まとめ買い」のメソッドの方がお得だと話題になりました。

が。その2日後から反落。

米国の利上げによる金融引き締め、オミクロン株の流行、ロシアウクライナ間の緊張と経済制裁による物価高など、様々な要因で株価は急落。

3月9日には14,851円まで落ち込んでいます。(なお、日経平均やNYダウもおおよそ連動して下がっています。)

本記事執筆時点の8月12日では17,133円まで持ち直しましたが、基本的に「安く買って高く売る」の原則がある以上、年初に全額投資するよりも毎月分けて投資する方が結果的に得でした。

もちろん、ずっと右肩上がりでうまくハマれば年初で一括購入はアリです。

未来が読めれば、という前提条件が必要ですが・・・。

私のモデルケース

私の場合は楽天証券で一般NISA口座を開設した後、初めて投資信託を購入したのが2020年11月です。

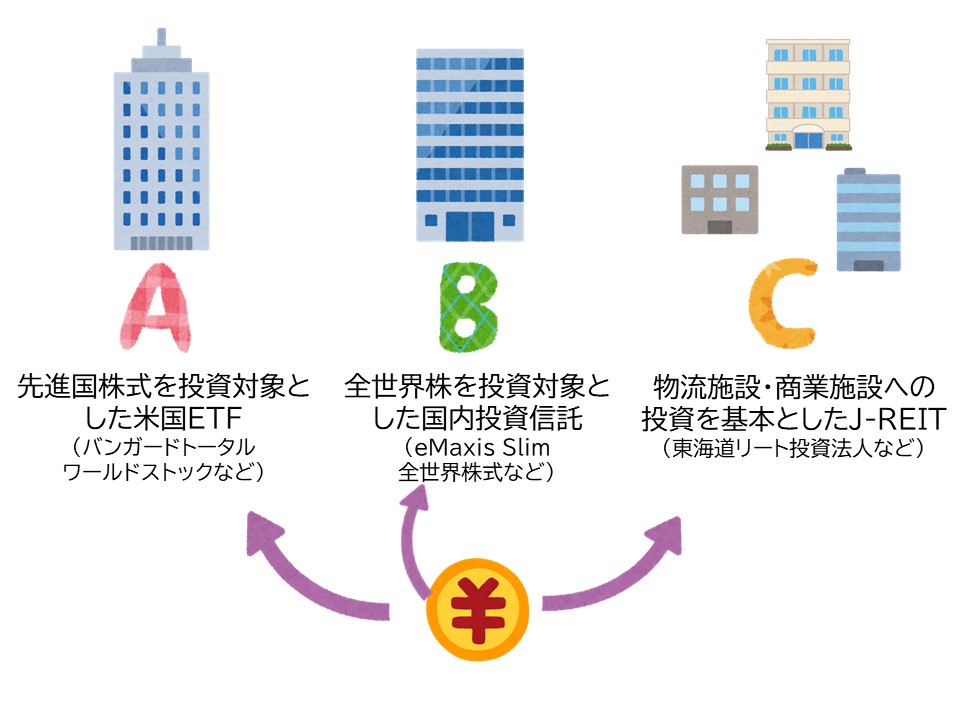

買い付け手数料はゼロ、管理手数料・信託報酬ができる限り安く(高いから良いというものではないため)、米国株をメインに他の投資先にもまんべんなく投資しているファンドをつまみ食いしたあと、徐々に成績が良かった所に絞っていくことにしました。

それから少しずつ購入を進めた結果、22ヶ月で102万円が約116万円になりました。

年利換算で7.7%増えたので、成績としてはかなり満足です。

ただ、コロナ禍の異常な株価の伸びによる後押しがあったので、今後この数値が続くことは期待しない方が良いでしょう。

結果は大満足ですが、再現性は無いでしょうね・・・。

米国株式の成績が非常に優秀でした。

つみたてNISAの基本知識を学ぶにはこの本が役立ちました。

オススメの投資信託を紹介するだけでなく、なぜそれがオススメなのか、オススメしないものはどういうものかを丁寧に説明されています。

株についてはこちらが基本的な考え方を学べます。

株は買うよりも売る方が難しいと言われていますが、そのタイミングの見極め方が初心者向けに書かれています。

まとめ

モデルケースとして、平凡なサラリーマンを自覚している私が実践している考え方とその結果について掲載しました。

長々と書いてしまいましたが、下記の2つさえ最初にざっくりと決めておけば大きな間違いはありませんので、まだやってない方は少額でも早いうちにやってみましょう。

見えてくる視点が変わってくると思いますよ!

投資をするまではダウって何?日経平均株価?という感じでしたが、

投資を始めてからは意識するようになりました。

- 投資をする目的を明確にする

- 投資をするルールを明確にする

コメント